作者:周月秋 中国工商银行全面深化改革领导小组办公室主任、中国工商银行城市金融研究所所长

商业银行的专业化经营能力、专业化服务体系、专业化风险防控,直接决定着服务实体经济转型、助力金融供给侧改革的成效。纵观我国商业银行的历史演进过程,监管、科技、风险始终是三大主线。当前,严监管、重科技、防风险三大主线相互交织、共同作用,未来商业银行经营将呈现新趋势、契合新发展。

监管主线:“顺周期+粗放式”向“逆周期+精细化”转型

风险隔离提升银行表外业务经营能力

次贷危机之后,各国央行均加强了表外业务的风险管理,重视表内外风险的隔离。我国商业银行表外业务的专业化经营,也由事业部制探索,转型为通过专业化子公司经营。

组织内部摩擦、风险难以实现有效隔离是事业部制不容易取得成功的主要原因。2008年国际金融危机后,为有效释放经营活力,增加利润来源,股份制银行开始针对主要盈利单元,探索事业部制改革。解决前中后台分工、总分行分工、部门和条线分工不明晰的问题。虽然事业部通过赋予利润单元投资决策、风险管理和人财物权限,一定程度上改善了流程和业务分割问题,但表内外风险不能有效隔离的问题依然没有解决,并衍生出部门间、总分行间相互争利的新问题。

专业化子公司是实现专业分离、风险隔离的有效治理结构。近年来,尤其是2012年以来,在深化金融市场体制机制改革的大背景下,大型商业银行纷纷成立专业性的子公司,基金、信托、投行、券商资管等牌照越来越全。通过子公司而不是以往的事业部方式,不仅彻底解决了银行表内和表外业务“专营但不专业”“分离而不隔离”的问题,而且银行的市场投研、客群划分、产品设计、独立风控等专业化能力显著提升。

降低债务风险提升银行“债转股”专营能力

2016年,我国进入“三期叠加”阶段,降杠杆、降成本、防风险成为供给侧结构性改革的主要导向,“债转股”成为重要举措。

一方面,“债转股”有利于提高逆周期经营能力。1999年,受东南亚经济危机影响,我国开展针对部分高负债企业的“债转股”,但遗留下部分问题,如资产估值不合理、股权退出无法兑现等。2016年的“债转股”不同于过去,一是资产估值、转股定价、退出条件完全市场化;二是对象集中于发展前景好、技术先进、能够盈利、无不良记录,但阶段性困难的国企;三是我国已初步建立多层次资本市场,退出渠道明显扩宽。当然,商业银行也面临两大考验:一是标的选择、资产定价、转股条件、退出渠道等股权投资的专业化能力,二是如何通过资金之外的客户、科技、渠道优势,帮助企业纾困和赋能。

另一方面,子公司经营实现业务专营和损益内化。由于银行不能直接开展债权转股权,监管明确鼓励商业银行通过附属机构或子公司开展该类业务,从根本上打破了体制机制的约束。一是尽调、谈判、签约流程更加顺畅,效率更高;二是银行系理财资金优势明显,既可以通过资管计划募集资金,也可以借助自身信用发行债券;三是在合理分担债权损失和财务负担的阶段,实现损益内化。

科技主线:“封闭式+集中式”向“分布式+开放式”转型

互联网创新推动IT架构转型

具有可扩展性强、处理效率高、容错能力强的分布式存储和应用架构,正在成为信息科技主流。架构和技术转型对传统银行IT系统提出新要求。

一方面,科技能力强的银行正在搭建“核心系统+分布式”的IT架构。过去30年,我国银行IT架构经历电子化、区域互联、数据大集中三个阶段。最初各省分行独立运作的数据架构,造成IT分散管理和容灾问题;2000年左右,开始数据大集中,资源统筹和风险统一管理,但灵活性和及时性随之降低;2008年开始服务器虚拟化。2015年,随着云计算逐渐成熟和应用,银行加快进入分布式、松耦合的IT架构时代,大型银行和部分科技能力强的股份制银行,正在形成“大机核心系统+云平台分布式”的架构体系。

另一方面,开放式平台架构为技术优化提供空间。分布式在架构、设计、开发、运维、应用、管理等方面,显然不同于传统架构,是一个“脱胎换骨”的长期工程。为加快转型速度、减小转型阵痛,银行纷纷通过开放式平台架构,借力金融科技公司优势。联合进行云计算、金融IT产品创新,联合建模和研发系统等。

专业分离推动金融科技子公司成立

2012年后,我国金融科技公司快速发展,每年以约8%的速度分流银行存款。2016年,互联网金融监管加强,“断直连”和备付金账户集中交存,引致互联网金融进入规范发展时代。2017年,工行、农行、中行、建行、交行分别与BATJ等互金公司达成合作协议。银行和互金企业由竞争关系转向竞合关系。但由于文化基因、核心数据共享、风险偏好、创新人才等方面的差异,合作效果并不理想。

为从根本上突破体制机制约束,彻底激发金融科技创新活力,商业银行开始设立金融科技子公司。截至2019年上半年,银行系金融科技子公司已达10家。一方面,赋予人财物独立权限,压实创新责任,优化研发应用流程,权责利统一,提升创新能力;另一方面,打破原有限制藩篱,依托母行庞大客群、渠道优势和资金优势,更有效地与互金公司合作。

数据资产推动专业延展和场景赋能

大数据时代,数据互联互通已是不争事实。“数据资产”正成为银行拓展营销、授信、审批、风控等专业化服务的重要途径。

一方面,数据资产助力银行服务延伸。银行的本质是经营风险,大数据与信用风险审批的结合,有助于风控从单环节延展至全流程,有助于创新线上化、差异化、批量化的产品和服务。如针对居民消费推出的线上消费类贷款,针对小微企业推出的信用类、抵押类经营性贷款,针对商户推出的移动收单支付、线上融资、现金管理等综合服务,针对供应链企业推出的平台金融、信用分拆、聚合产品等。

另一方面,数据资产赋能场景建设。银行的大数据既包括交易、流水、事件等时间数据,也有位置、行动轨迹等空间数据。“时间+空间”的数据交互,强化了对用户真实性的验证。同时,依托“银行+互联网”生态场景,使得银行有能力打造“衣食住行医教保娱”的“完美生活”生态圈,深挖客户价值和个性化需求,输出产品和金融服务。

风险主线:“单一化+线下化”向“系统性+线上线下”转型

风险复杂化引致全域风险管理体系建设

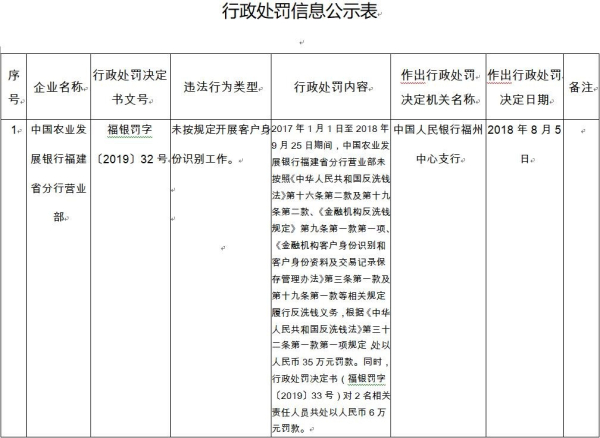

银行风险管理在次贷危机后发生了巨大变化。风险管理内容由管信用向管信用、市场、操作性风险转变。随着银行业务不断复杂化,从风险到形成损失的时间大大缩短,管理模式也由单一环节、分散管理走向集中和全面管理。我国的商业银行普遍在2010年之后,在信用风险管理部门增设非标等金融资产管理职能,在风险监测部门,增加市场、操作性、法律、声誉等各类风险管理职能。

管理方式由直接管理向直接管理和间接管理相结合转变。2013年后,金融科技手段逐渐引入银行风险管理当中,改变了过去审批授信项目、清收不良等直接、简单的风险管理方式。逐渐建立起一套间接、定量的风险管理模式。

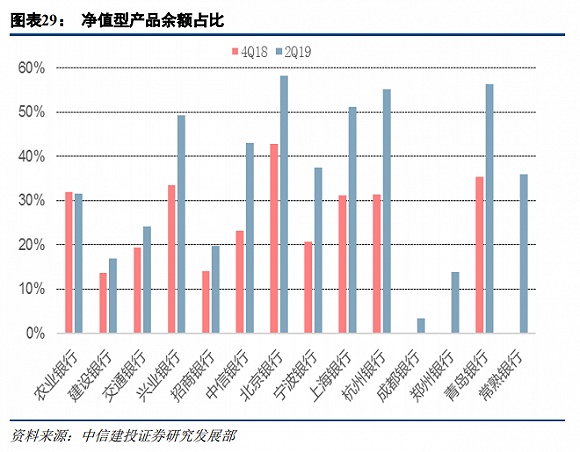

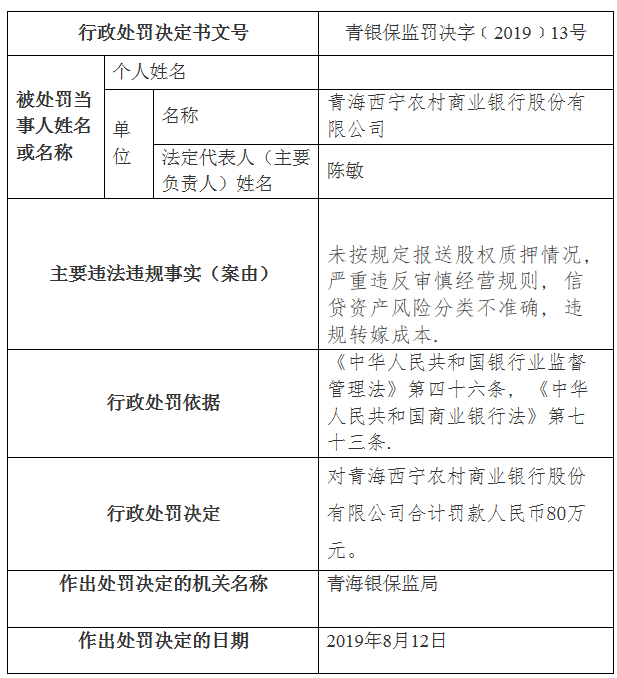

防范影子银行风险推动理财子公司成立

由于表外、非标等影子银行受资本充足率、拨备覆盖率等监管较少,同时资本消耗较低,所以次贷危机之后,商业银行普遍通过影子银行实现信用派生,但影子银行部分形成资金空转和风险放大,大量资金涌向房地产、地方融资平台,甚至“两高一剩”行业,同时推高全社会无风险利率水平,造成风险和杠杆交叉叠加。2016年,监管重视治理表外金融乱象,“三三四十”检查、资管新规、委贷新规、信托新规等逐渐落地,破刚兑、降杠杆、强信用倒逼银行加快表外业务转型。

理财子公司实现了创新和风险的有效平衡。银行资管部门作为理财业务的开展主体,既难以突破银行根深蒂固的信贷文化,也不利于表内外业务风险隔离。设立理财子公司通过业务剥离、独立运作、自负盈亏、风险隔离,有助于银行培育市场化、专业化的投资能力。既有利于与母行实现渠道、客户、资源共享,保持战略协同,权责利统一,又作为独立法人实体,与母行保持独立性、有效实现利益分配。

信用数字化推动智能化风控上台阶

2013年金融科技开始规模化线上迁移,标志着我国已迈入大数据的智能化风控时代。智能化风控将重塑信用数据过度中心化和同质化的现状格局,避免集中式、系统性风险的巨大危害。

一是智能化正在重塑银行传统审批模式。相较于传统信贷审批模式,大数据环境下的信贷模式,是“业务+数据”共同驱动的智能化审批模式。银行与客户的信用触点改变,网点不再是信用集散地,取而代之的是APP、小程序等交互平台。信贷审批不再受时间和空间限制,网络形成的“数据资产”,通过风险决策系统,短时间内自动完成信贷审批和定额,推动信用发现和定价成本大幅下降。

二是改变信用风险审批的客户体验。传统信贷获客模式,主要通过流水分析筛选客户、推荐信贷产品。获客模式单一、客源量少、客户选择少、体验不佳。随着大数据、人工智能技术的发展,通过多维画像,客户价值、个性化需求不断被挖掘,并以场景嵌入、精准营销、数据反馈等方式,实现“沉浸式”获客和“无感”风控。

三是发展契合个性化客户需求的产品。银行通过“内部存量客户信用数据+外部行为信息”,明确目标客户,筛选预授信白名单。智能化审批系统完成线上身份核实、自动审批放款。如近几年针对零售消费场景的线上快贷产品。另外,银行与具有高频消费场景的第三方合作,共建金融服务生态平台。银行将自动化审核审批和贷后管理“内嵌入”生态平台。如汽车、教育、旅游等场景的信用卡分期产品。

发展趋势:“资金定价+生态赋能+智能风控”的综合化能力建设

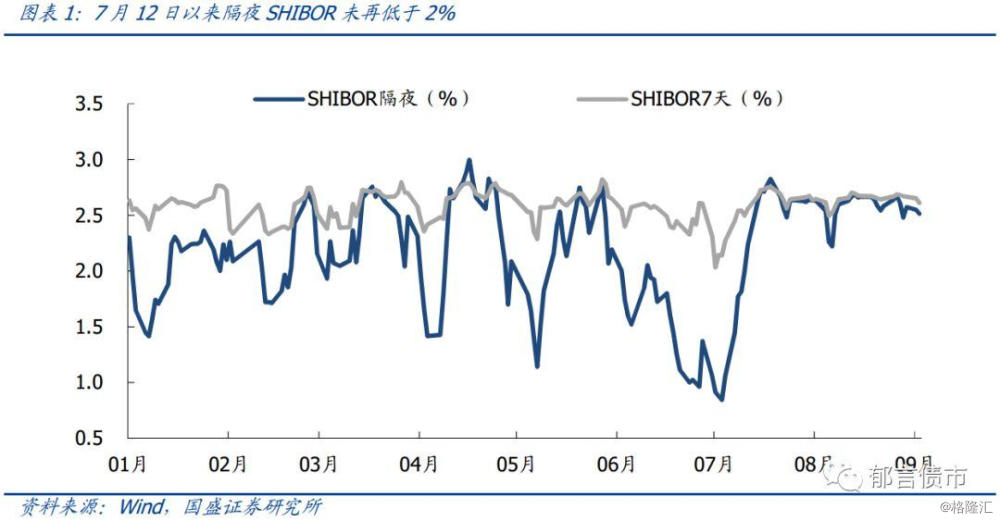

利率并轨和敏感度提升,推动司库资金价格管理能力建设

短期来看,因居民储蓄文化等因素影响,短期内存款利率难以彻底市场化,但利率市场化改革和利率并轨是大趋势。银行仍需继续深化信贷定价和考核机制。

长期来看,取消存款基准利率,放松其他数量管控和监管指标,进一步完善市场利率图谱之势不可逆。利率完全市场化之后,意味着利率风险和流动性风险加大,银行应建立系统的利率管理体系。如借助利率衍生品,管理利率波动风险;借助资产证券化、内部资金拆借等手段,管好流动性风险。

金融科技互联互通,推动银行系金融生态运营能力建设

短期来看,商业银行在数据共享、联动营销、线上产品管理、综合贡献度考核等方面,还存在一定不足,未来亟待通过产品、渠道、营销、IT系统、运维、考核等方面的整合,为金融生态确立基础条件。如针对渠道端平台化整合,紧抓政务上云和B端智能化趋势,搭建金融产品和服务合作平台。封装投融资、存贷汇、现金管理、支付结算等接口,向G端和B端输出综合金融服务方案。

长期来看,随着银行、政府、第三方等数据的打通互联,全社会信用体系将更加完备,银行的金融生态体系建立将围绕外部价值赋能展开。一是G端向政务管理透明化、便捷化的方向延展;二是B端向供应链信用分发、引流变现的方向延展;三是C端向交易高频、关联衍生的方向延展。

信用体系不断完备,推动系统化风控、智能化审批能力建设

短期来看,商业银行正处于数据资产化、审批智能化的起步阶段。基础信用数据仍以描述性为主,预测性为辅;以自身交易和客户数据为主,外部数据为辅。数据应用深度、广度和频度还存在不足,亟须拓宽数据应用层面,实现数据资产增值。建设“智能化审批大数据云平台”有可能是主要选择。一是充分发挥大数据云存储成本低、扩展性好的特征,打破存储资源不足的瓶颈;二是利用云计算的数据处理能力和定期更新,实现数据稳定可靠、即需即用;三是将市场、行业、信用、流动性、合规等各风险模型“上云”,打通各类应用的数据隔断,整合为统一的云存储平台。

长期来看,随着人工智能技术的深化应用,未来线上审批的特征数据容量、计算模型困难度将再次提升,商业银行一方面继续迭代审批模型技术平台,探索建立客户人脸、指纹、声纹、虹膜等生物档案库,利用智能化的生物识别技术,简化业务流程,提高客户身份识别的效率和准确度;另一方面引入高维特征计算、机器自学习等大数据技术,提升数据处理和计算能力,增强模型的风险识别能力。引入社会网络分析等关联分析技术,对关系种类、疏密程度、风险传染方向进行识别,解决关联交易和多层嵌套隐含的风险。