全国性股份制商业银行光大银行(06818-HK,601818),与其他股份制商业银行有些区别,股东背景可能是其中之一。

中投属下的中央汇金控股参股多家机构,在银行界别共参股六家银行,分别为四大国有商业银行、国家政策性金融机构国家开发银行,以及光大银行。汇金为光大银行的第二大股东,也是其持有较大权益的唯一一家股份制商业银行。

这段渊源要从光大银行的设立说起。1992年,中国光大银行经批准成立,由中国光大(集团)总公司全资拥有,于1997年改制为股份有限公司。1999年,经央行批准,光大银行与国家开发银行签订协议,接收了原中国投资银行的全部资产、负债、所有者权益以及137个营业网点和29家分支行。2007年,汇金公司向光大银行注资并成为控股股东。几年后,光大银行、汇金及中国光大(集团)总公司进行了重组。

到如今,中国光大(集团)总公司(即光大集团)直接持有光大银行的25.43%权益,为其主要股东。光大集团的控股公司汇金公司则直接持有光大银行的19.53%权益。

那么,除了股东背景之外,光大银行与其他股份制商业银行在业绩、业务经营方面又有何差别?

2019年上半年的增长传奇

2019年上半年,相较四大国有商业银行,主要的股份制商业银行包括交通银行(03328-HK)、招商银行(03968-HK)和民生银行(01988-HK),收入增速都颇为显眼,交行和民生银行的营业收入增幅甚至高于增长最快的工商银行(01398-HK),分别达到16.02%和17.02%。光大银行的收入增幅更为强劲,达到了26.63%。

根据光大银行按中国会计准则编制的中期业绩(下同),2019年上半年该行的营业收入大幅增长26.63%,至661.39亿元。归母净利润同比增长13.11%,至204.44亿元;扣非后归母净利润同比增长13.08%,至203.88亿元。

是什么因素推动了光大银行的收入增长?

利息净收入大增42.63%,应该是推动光大银行营业收入大增的主因。2019年上半年,该行的利息净收入同比大增42.63%,至491.83亿元,占总收入的74.36%。

为什么利息净收入大增?

贷款及垫款规模扩大以及净利息差扩阔,带动了利息净收入的强劲增长。回顾期内,光大银行最重要的生息资产——客户贷款及垫款平均余额同比增长17.51%,至2.506万亿元,带动总生息资产规模增长12.51%,至4.354万亿元;与此同时,净利息差扩大了39个基点,提高至2.15%。这两项正面因素的同时作用,带动其利息净收入由2018年上半年的344.84亿元,增至491.83亿元,增幅达146.99亿元。

值得注意的是,光大银行的净利息差扩幅比交行、招行、民生银行等还要大,而期内这三家股份制商业银行的相关表现已明显优于净利息差缩小的四大国有商业银行。

上半年光大银行的生息资产平均收益率提高了17个基点,至4.77%,主要受公司贷款和零售贷款的收益率提高所致,其中零售贷款的平均收益率由2018年上半年的6.23%,增至6.62%,增幅达到39个基点。

不仅平均收益率大增,该行的零售贷款规模增速也颇高。2019年上半年,光大银行的零售贷款平均余额同比增长21.80%,至1.0647万亿元,增幅甚至高于零售之王招行,后者同期内的零售贷款平均余额增幅为16.18%。

财华社用光大银行截至2019年6月30日的零售贷款余额与零售贷款不良贷款余额进行计算,计得零售贷款不良贷款率为1.2%。招行截至2019年6月30日的零售贷款不良贷款率为0.74%。财华社猜测,较高的不良贷款率可能是光大银行零售贷款平均收益率较同行高的原因。2019年上半年,光大银行的零售贷款平均收益率为6.62%,而招行的零售贷款平均收益率为6.28%。

光大银行近年发展趋势

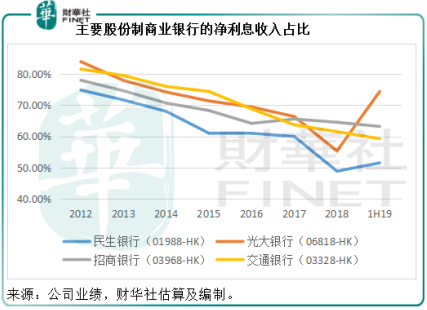

利率市场化与金融脱媒化已促使国内商业银行转型,多元化金融产品和服务,尤其拓展投行、理财等服务。上市的商业银行纷纷朝着扩张及多元化非传统商业银行业务的方向发展。光大银行也不例外,见下图。

与民生银行、招行和交行三家股份制商业银行一样,光大银行这几年的净利息收入占比持续下降,反映其非利息收入占比的相应提高,不过光大银行2019年上半年的净利息收入占比又大幅回升,从2018年上半年的66.02%大幅增至74.36%。财华社分析,这应与净利息收入大幅增长以及期内录得公允值亏损和投资净收益大幅下降有关。

见下图,上方橙色的手续费及佣金净收入增长曲线明显高于净利息收入以及总营业收入的增长曲线,但是到2019年上半年净利息收入增速明显加快,我们在前文已经解释过这与贷款规模扩大和净利差扩阔有关,这其中尤以零售业务为最。

2019年上半年,零售贷款占该行生息资产的比重较上年同期提高了1.86个百分点,相比较而言,公司贷款的比重仅提高了0.05个百分点;与此同时在负债端,光大银行的零售客户存款占计息负债的比重提高了2.63个百分点,但平均利息支出占总利息支出的比重却大幅增加了5.3个百分点,或反映该行以较高的利息吸引零售贷款,同时对零售贷款业务也显得颇为进取。

事实上,光大银行当前的战略重点正正是放在理财业务和私行业务,以高息吸纳存款可能是招揽客户的手段之一。2019年上半年,零售银行业务同比增长25.12%,至270.36亿元,而利润总额却同比下降47.28%,至53.36亿元,反映成本增加。

截至2019年6月30日止,该行的私人银行客户数达到30,112人,较年初增长7.72%;管理资产总量达到3,547.67亿元,较年初增长10.81%。光大银行旗下的光大理财刚刚于9月24日开业,主要从事发行公募和私募理财产品、理财顾问和咨询等资产管理相关业务。

资产质量

截至2019年6月30日,光大银行的不良贷款率由年初时的1.59%,改善至1.57%,拨备覆盖率由年初的176.16%,增至178.04%,稍高于150%的监管基本标准,远未到达监管要求的2倍。

从下图可见,不良贷款率自2015年起一直维持在稳定水平,而拨备覆盖率则缓慢上升,反映其资产质量稳定。不过与其他股份制商业银行相比,光大银行的不良贷款率处于相对较高的水平,高于交行的1.47%和招行的1.23%,但低于民营银行民生银行的1.75%。

截至2019年6月底止的核心一级资本充足率为9.01%,资本充足率为12.29%,均低于同行。

总结

相对于交行、招行和民生银行三家股份制商业银行,光大银行于2019年上半年业绩表现非常理想,利息净收入、总营业收入和扣非归母净利润增幅都明显跑赢另外几家银行,这或主要得益于净利息差的扩阔和贷款规模的扩大,不过这种趋势能否持续还需观察。

就目前而言,光大银行手续费及佣金净收入仍保持双位数增幅,其近年致力于拓展理财业务,这将成为未来的看点。

在2018年的“港股100强”评选中,光大银行从2017年的48位晋升至45位,今年将何去何从?我们将继续跟踪报道。

作者|毛婷

编辑|利晴