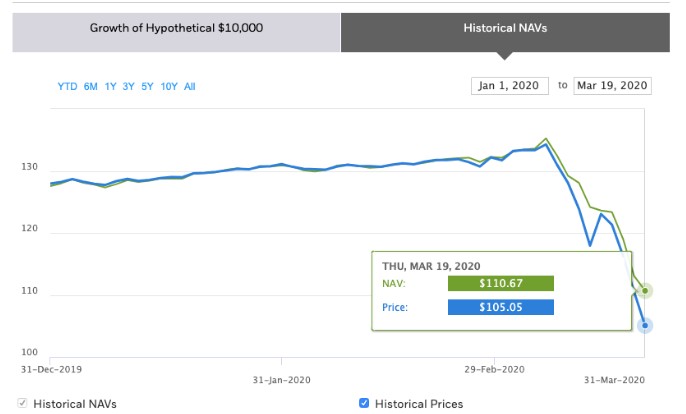

宏观:少年不识愁滋味。此前海外资产价格大范围剧烈下跌的背后有两个根本原因:一是,美元流动性窘迫;二是,为控制疫情而导致的经济活动显著收缩。以3月20日美元指数的回落为标志,美元流动性最紧张的时候已过。美国银行体系是否稳健是核心,不应将当前新冠病毒冲击简单类比于2008年金融海啸。此前有中国和韩国等经验,当前有意大利和德国等案例,疫情得到控制也并非不可能。新冠病毒全球大流行确实不能等闲视之,但将新冠病毒冲击简单类比大萧条却是对宏观经济缺乏认识的表现。

策略:财政货币政策近期变化对A股影响。货币政策释放明确的积极信号,有利于提振市场风险偏好进而A股表现。宽松的货币政策下,低估值的金融地产有望获得超额收益;并且随着财政政策加码,基建复苏有望超市场预期。但是,海外疫情拐点未至,仍是影响市场风险偏好的重要因素。建议关注“低估值的金融地产+建筑建材”以及业绩表现较好的板块。

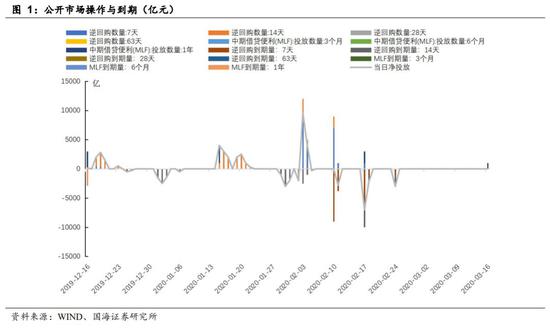

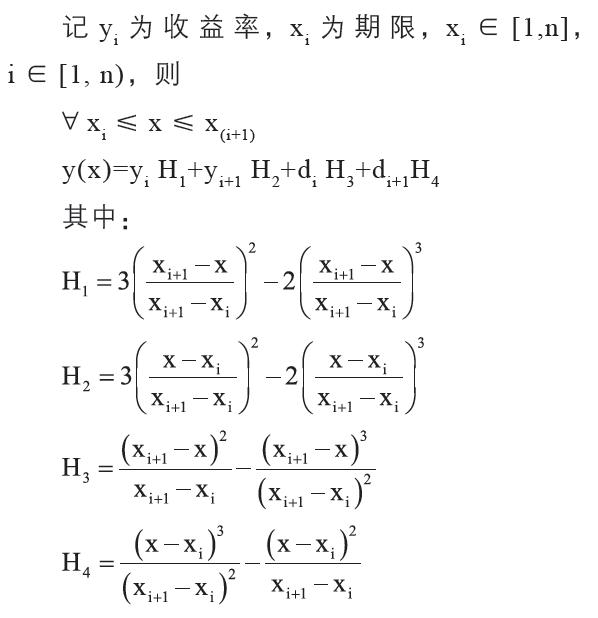

固收:等下一个拐点。我们预计,经济环比改善最快的阶段可能正在过去,4月中下旬,随着“均值回复”动能释放完毕,需求端的约束才会比较清晰地“暴露”出来。逆周期调节一般需要“时滞”,可以预见,要想对内年经济实现“有效”支撑,二季度政策频率和强度将边际增强。导致3月中旬市场调整的“利空因素”,短期将进入衰减过程,海外流动性冲击引起的跨境资金流动规模不大,不太可能成为国内利率定价的“主逻辑”,利率仍有一定的博弈空间。

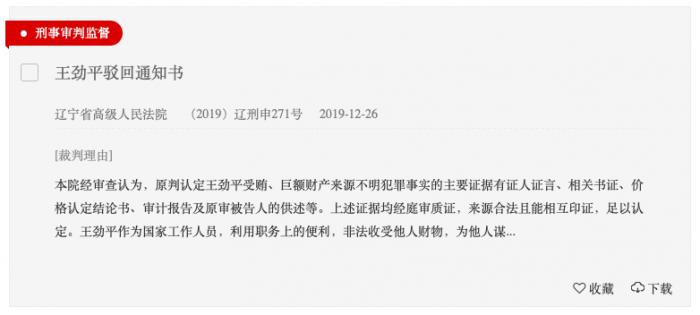

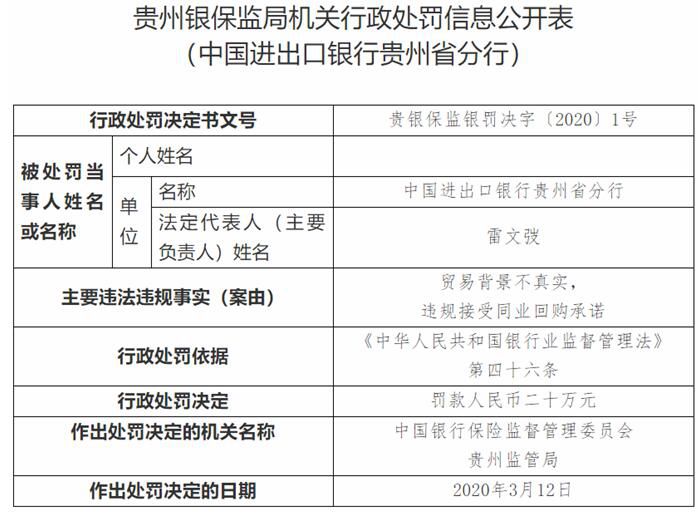

非银:解密“董责险”。近日瑞幸事件揭开了“董责险”的神秘面纱,平安产险和太保产险先后回应承保了瑞幸咖啡的董责险。目前对于该案件的判定,相关法律机构还在审理中,尚无结论,我们预计保险公司需要进行赔付的概率较大,但根据相关信息及测算,这对公司净利润的影响微乎其微,对上市标的的财务影响基本可以忽略。

房地产:继续看多房地产板块,而投资和新开工下行压力或刚开始 。继续看多房地产板块,而投资和新开工下行压力或刚开始。估值角度,房地产板块已具备“质变”优势;政策具备“微”调改善的前提和必要性;预计需求端政策改善“微”调可能性增强,同时需求端按揭和融资端发债以及开发贷等的量和价(利率)改善肉眼可见,在“稳房价”下,经营和管理红利高的房企价值将二次绽放。选取高质量周转标的(=非囤地模式+无息负债驱动):“造血能力”强的高质量周转公司【万科A】、【保利地产】,未来大象跳舞概率增加;边际改善而获弹性的【金地集团】等;精选“高质量杠杆”的弹性品种,如【金科股份】等;资源型公司或现金流改善型标的仍可获稳健回报,关注【华侨城A】【华夏幸福】【阳光城】等;(限制名单调出)。