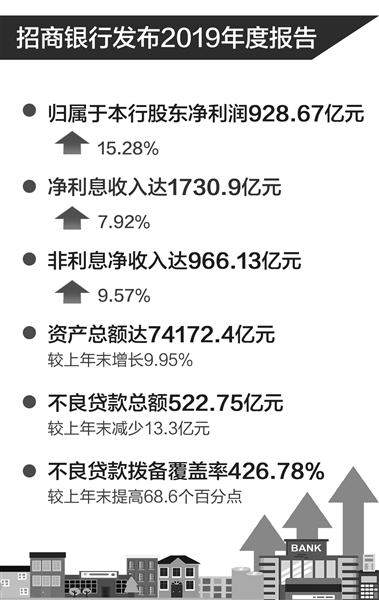

核心结论:①中美股票长期收益率较优,1802-2012年美股名义年化收益率为8.1%,2000-19年A股名义年化收益率为7.6%。②美股共同基金很难跑赢指数,源于机构投资者为主,理论上共同基金收益均值接近指数,但多了管理成本,故美股的指数基金是较好选择。③2010年以来A股主动管理型基金累计收益率为51%,同期沪深300为33%,A股基金表现优于指数源于散户占比高,而散户收益率较低。

买股还是买基?

——美股百年启示

7月以来上证指数持续走高,最高在7月13日达到3458点,超过了19年4月8日高点3288点,股票市场呈现出一派火热景象。对于个人投资者而言,参与市场是通过购买股票还是基金呢,这个是值得深思的问题。今年股票基金市场异常火爆,1-6月新发偏股型月均达到1200亿份,远超19年的397亿份,同时个人投资者也积极直接投身股市,截止6月末A股个人股票信用账户总计达524万户,较去年同期增加了6.2%。本文结合美股百年历史经验,对比了股票与其他大类资产收益率,并分析了投资者以何种方式参与股市收益率最高,对当前A股买股还是买基给予启示。

1、长期看股票收益最丰厚

回顾美国百年史,股票长期收益率高于其他资产。美国股市有200多年历史,根据《股市长线法宝》,对比分析1802-2012年美国大类资产年化收益率,考虑利息再投资的情况下,股票、长期国债、短期国债、黄金、美元的名义年化收益率分别为8.1%、5.1%、4.2%、2.1%、1.4%,扣除通胀后的实际收益率分别为6.6%、3.6%、2.7%、0.7%、-1.4%,美国股票在长期的收益率远超过其他的大类资产。当我们将时间细分为1802-1870年(农业国转变为工业国)、1871-1925年(美国成为世界政治与经济第一大国)、1926-2012年三个区间后,股市的实际年化回报率分别为6.7%、6.6%、6.4%,与这210年的实际收益率6.6%非常接近,可见美国股票的收益率在过去210年间非常稳定。任何投资都要与风险对应,股市的高收益是否对应着高风险呢?我们以实际收益率的标准差来分析各类资产的风险收益比。根据《股市长线法宝》,分析1802年以来持有期间在1-30年的美国股票、长期债券、短期国债实际收益率数据,从标准差来看,持有期为10年的股票、长期债券、短期国债实际收益率标准差分别为0.045、0.040、0.035,股票风险略高于债券,而当持有期拉长到20年时标准差分别为0.025、0.030、0.025,股票风险已经低于债券。

回顾A股三十年,股票长期收益率更高。分析中国大类资产表现,股市以万得全A、房地产以全国商品房房价(全国房地产销售额/销售面积)、债市以10年期银行间国债到期收益率、大宗商品以CRB指数作为衡量基准。考虑数据的齐全性,分析2000-2019年期间我国大类资产的收益率,房地产、股市、债市、大宗商品名义年化收益率分别为7.9%、7.6%、3.6%、2.9%,扣除通胀后实际年化收益率分别为4.5%、4.2%、0.2%、-0.5%。进一步从更长期角度分析A股主要指数的表现,统计各指数自成立以来的名义年化收益率,中小板指(2005年以来)为15.7%,上证综指(1990年以来)为12.5%,深证成指(1994年以来)为10.5%,沪深300(2004年以来)为10.4%,创业板指(2010年以来)为10.6%,万得全A(1999年以来)为8.3%,上证50(2003年以来)为7.4%。类似地,我们还是以各类资产收益率的标准差来分析风险收益比。2000-2019年期间,我国股市、房地产、债市、大宗商品的名义年化收益率标准差分别为0.56、0.06、0.04、0.14,实际年化收益率标准差分别为0.54、0.06、0.06、0.14。很明显可以看出,A股收益率的标准差明显大于其他大类资产,这源于A股市场成立尚短,早期市场波动性较大。

2、美股:指数基金优于共同基金

美股指数基金表现优于大部分共同基金。根据《长赢投资——打败股票指数的简单方法》,统计创建于1970年的355只股权基金在此后36年的业绩发展情况,其中223只基金已不复存在,占比接近2/3,可以大胆推算这些消亡的基金的共同特征是业绩较差,在剩下的基金中有60只年收益率也远落后标普500指数,差距超过1%。总之,在最初的355只基金中,近80%的基金(283只)表现平平,48只基金收益率与标普500基本持平,只有24只基金收益率超过标普500,占比为6.8%,年收益率超过标普500指数2个百分点的基金数量更少,只有9只,占比仅为2.5%。在这9只长胜基金中,其中6个属于小型基金,这些基金的靓丽业绩吸引资金蜂拥而至,基金规模逐步膨胀,正如巴菲特所言,“大钱包是超额收益的最大敌人”,随着时间流逝,这6只基金业绩走上了下坡道。详见图6。最终,这轮开始于1970年的竞赛,只剩下3只基金成为始终保持优良业绩的幸存者,占比仅为0.8%,这三只基金分别是戴维斯纽约创投基金,富达逆向基金和富兰克林共同股份基金,它们的共同特征是虽然基金经理曾出现变动,但是却不频繁。同样地,格雷厄姆在《聪明的投资者》中对共同基金收益率的评价也不高,统计1937-1947年之间数据发现标普500总收益率为57%,而在不考虑销售佣金等情况下,同期共同基金平均收益率仅为54%。

相对共同基金而言,指数基金的优势是低成本。美股指数基金表现跑赢大多数共同基金主要是因为共同基金交易成本高企。在《长赢投资——打败股票指数的简单方法》中,分析到投资者交易越频繁,中介成本就越大。对于个人投资者来说,每年交易成本相当于交易额的1.5%左右,交易次数较少的投资者,所承担的交易成本为1%左右。在股权类共同基金中,年平均管理费和运营费大约相当于基金资产总额的1.5%。此外,还需考虑0.5%的销售费,并且假设投资者支付一笔5%的初始销售费,并且在10年内摊销,若投资者持有5年,则每年需要摊销1%。另外,组合多次转手带来的隐蔽成本,基金年均换手率为100%,这部分费用估计每年在1%左右。综上,股票型基金的总成本每年可能达到3%~3.5%左右。此外,股票型基金还有隐性成本,大多数股票型基金都有5%左右的现金储备,若基金收益率为10%,现金储备收益率为4%,那么每年就增加了0.3%(5%*(10%-4%))的成本。相较而言,指数基金成本更低,截止7月31日,美股市场上的581只指数型基金,基金经理公布费用率均值为0.27%,销售佣金为0.08%,其中有71只需要缴纳申购费,平均为5.04%。高昂的成本导致积极型管理基金随着时间流逝越来越难战胜指数性基金,博格做了个蒙特卡洛模拟,假设指数基金年均成本率为0.25%,积极管理型基金的年均成本率为2%,模拟结果显示,按1年期计算,29%的积极管理型基金收益率超过指数基金,5年期为15%,10年期为9%,25年期为5%,50年之后,仅有2%的积极管理型基金能超过指数型基金。总之,在美股市场上,投资者结构中机构投资者占多数,截止2019年美股机构投资者持股市值占比达到56.9%,占多数的机构投资者收益率表现接近同期指数表现,但是这些共同基金受累于成本高企,从而表现难以跑赢指数基金。

3、A股:主动管理型基金跑赢指数

A股主动管理型基金跑赢指数,而散户跑输市场。为统计主动管理型产品的收益率,我们以A股2010年以来持仓股票市值占比超60%(20年中报为准)、存续完整年度的公募基金为主动投资的样本,以这些基金收益率中值作为参考基准,以沪深300收益率为被动指数的参考基准。符合以上条件的371只主动管理基金2010年以来累计收益率为51%,而被动指数为33%,我国主动投资基金超越同期市场指数表现。那么A股市场上谁跑输指数呢?根据上交所数据统计,在2016年1月至2019年6月期间,A股各类型散户平均年度收益均为负数。具体来说,账户规模在10万元以下散户年均亏损2457元,10~50万元之间散户亏损6601元,50~300万元之间散户亏损30443元,300~1000万元之间散户亏损164503元,1000万元以上散户亏损89890元,而机构投资者和公司法人投资者在此期间均实现了账户平均年度正收益,分别为1345万元和2344万元。可见,A股主动投资和被动指数收益率差异与美股大为不同,A股规模庞大的散户投资者跑输市场,而机构投资者成为市场赢家。

与美股相反,A股散户占比高,主动管理基金业绩表现更优。中美两地主动管理基金与被动指数基金表现差异主要源于两地投资者结构的差异。我国公募基金表现好主要是源于A股仍然是散户为主的市场,截止2020Q1A股个人持股占全部A股自由流通市值的38.3%,而机构为30.3%。与之相反,美股俨然是机构投资者主导的市场,截止2019年美股机构持股市值占比达到56.9%,而散户、自然人及非盈利组织等为38.4%。我国个人投资者高换手率导致高成本,从而整体收益表现较差,而机构投资者相比个人投资者专业能力更强,A股主动管理型的公募基金收益率更容易超越市场。目前我国积极引导外资和机构资金入市,机构投资者占比将逐步提高,A股机构投资者持有自由流通市值占比从15Q4的23.8%升至20Q1的30.3%,外资从2.8%升至8.0%。展望未来,我国机构投资者占比规模将逐步向美国靠拢,届时公募基金与指数基金收益孰强孰弱也将发生类似美股的情形。考虑到我国投资者机构化无疑是个漫长的过程,短期来看,我国仍然是散户占大头的市场,从而公募基金更容易获得超越市场的表现,所以对A股个人投资者而言,选择买基金是胜率更高的选择。

风险提示:向上超预期:国内改革大力推进,向下超预期。