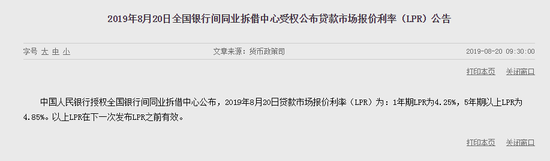

8月20日,新的LPR来了!

今天上午9点30分,中国人民银行授权全国银行间同业拆借中心公布,2019年8月20日贷款市场报价利率(LPR)为:1年期LPR为4.25%,5年期以上LPR为4.85%。以上LPR在下一次发布LPR之前有效。

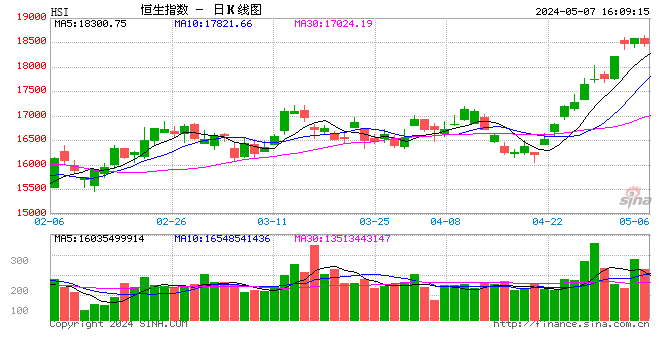

此番下调被看作是贷款利率并轨的重要标志性事件,为贷款利率进一步下行打开空间。有专家表表示,此次新LPR符合市场预期,新的定价基准较之前分别小幅下降10bp、5bp,属于小幅下降。华泰证券首席宏观研究员李超也表示,LPR机制调整对股票市场而言是较大利好,预计短期有助于提升市场风险偏好。

在8月20日召开的政策例行吹风会上,中国人民银行副行长刘国强还透露,新的LPR形成机制并不会使房贷利率下降。金融行业应当注意,“房住不炒”的定位不能偏离,同时,避免把房地产工具化。刘国强还表示,不将房地产作为短期经济刺激的手段,保持个人住房贷款利率基本稳定,“具体怎么操作,过几天央行将发布个人住房贷款利率政策的公告,但有一点是肯定的:房贷的利率不下降。”

LPR形成机制难与降息划等号,但提升股市风险偏好

改革完善贷款市场报价利率(LPR)形成机制,意在实现利率的“两轨并一轨”、有效降低实体经济特别是中小企业的实际融资成本。

对资本市场而言,海通证首席经济学家姜超也表示,LPR改革长期利好的是股市中的非金融企业,而债市中的信用债和可转债也会从中受益。

在世诚投资看来,LPR形成机制举措意味着中国的利率机制改革正在朝着正确的方向前行。从长远来讲,这增加了货币政策利率直接影响实体贷款利率的渠道,有利于疏通货币政策的传导路径。但是,在短期内,或难以看到实质的利率下降,也或者说很难将此次LPR形成机制的改革与投资市场传统智慧所理解的“立竿见影”的降息划上等号。

世诚投资认为,本次LPR机制改革对于股市的积极作用更多体现在风险偏好的提升。LPR机制完善的本质是用市场化的改革手段来推进金融领域的基础设施建设。这种市场化的动作十分有利于增强投资人的信心、改善市场情绪、提升风险偏好。世诚投资在最近一段时间也多次提及中短期而言资本市场的刺激因素来自于金融货币财政政策的托底支撑、对国内需求的夯实提振;长期而言,改革是最大的“利好”。

星石投资也表示,在新的LPR形成机制正式实施之后,有利于实体经济融资成本下降,虽然商业银行短期或面临息差收窄的压力,但对资本市场而言,有望享受分子分母双重提振。一方面,无风险利率有望下行,促进企业估值提升;另一方面,融资成本的降低有望增厚企业利润。

市场预期较为充分,银行股不必“瑟瑟发抖”

央行此次完善LPR形成机制,一是持续推进贷款利率市场化,解决贷款基准利率和市场利率并存的“利率双轨”问题;二是推动降低实体经济融资成本。但由于此前中小银行的民营企业贷款占比高,利率高,央行发布LPR将促使银行降低贷款利率,也有投资者担心这将对银行业来说将形成利空。

市场对银行股的担心并非空穴来风。

周一A股开盘走高,证券板块暴涨6.8%,虽然两市仅有农林渔牧板块翻绿,但是银行板块也仅微涨0.23%。8月20日午后三大指数全部翻绿,银行板块下跌0.35%,银行股中仅有常熟银行、兴业银行、平安银行和招商银行翻红。

少数派投资表示,新LPR机制在边际上会给银行资产端收益带来一定的扰动,但它并不等于非对称降息,只是增强了货币政策对贷款利率的引导作用。可以预见,后续监管当局将进一步调低MLF利率,在贷款利率下行的同时,银行的负债端成本也会相应调整。另外,回顾历史,即便是“非对称降息”对银行股长周期投资机会的影响也是微乎其微,2012年7月反而成为了银行股最好的买点,拉长时间轴,可以看到2003年以来我国银行业集中度在持续下降(已低于美国CR546.53%)、这意味着同业竞争的加剧,而工行净息差只是呈现周期震荡格局,降息本身并非息差趋势性决定因素。低估值+高盈利能力可持续+潜在不良可控的核心逻辑并未改变,当前银行股仍具备良好的配置价值。

中原证券也表示,鉴于目前的贷款利率已经具备了较高的市场化程度,市场对银行息差走弱的预期较为充分,而且,存款成本的刚性仍会让贷款利率保持一定刚性,新LPR形成机制对银行的负面影响较为温和。

央行改革LPR形成机制以期降低企业融资成本,长期来看银行息差或承压,资产配置能力较强的零售型银行、大型银行或将更有优势。随着中报的披露接近尾声,不少知名私募的第一大重仓股也纷纷浮出水面。

虽然二季度高毅资产旗下的“中信信托-锐进43期高毅晓峰投资集合资金信托计划”减持平安银行993.23万股,但依旧位于第九大流通股东。此外根据东方财富Choice数据,嘉石大岩资本的“第一创业共盈大岩量化进取”与“第一创业大岩资本量化1期”,以及世诚投资的“申港证券世诚1号”,第一大重仓股均为工商银行。

同是零售银行的招商银行也受到私募亲睐,涌峰投资的“国金中国龙稳健3期”的第一大重仓股正是招商银行。纯达资产的“纯达锐进创新成长2号”二季度末持有长沙银行200万股,新进第九大股东,占流通股比例为0.58%,长沙银行还是“纯达锐进创新成长2号”的第一大重仓股。