今年A股市场跌宕起伏,小散也在市场潮起潮落中调仓频频,不知几许沉浮。天相最新数据显示,上半年A股市场周转率(又称换手率)1.78倍,同比创近四年新高。

公募基金持股会比较淡定吗?也不尽然,主动偏股型基金上半年平均换手率较去年下半年的1.18倍有所提升,达到1.53倍。同时,更有49只基金换手率超10倍。

小贴士:

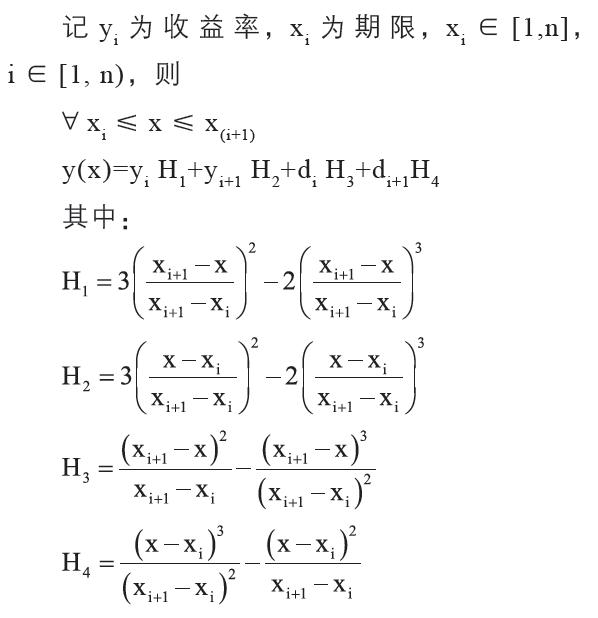

基金持股换手率是什么概念?美国投资公司协会(ICI)对基金换手率的公式表述为:

(当然,市场上也有以买卖股票总额平均值进行计算的方法。)

总体看,今年上半年换手率超过1倍的基金超过了76%,这也即意味着七成以上的主动偏股型基金上半年将持有的股票至少“洗牌”了一遍。其中1-4倍的占比最高,达到61%。

难道公募基金也和小散一样“管不住手”?

业内人士认为,与美国不到1倍的基金换手率相比,1至4倍的水平相对较高,这与市场发展差异有关,目前1至4倍仍属于国内较为常见的数值区间。那么,上半年基金换手率提升除了主观应对市场波动外,还有什么其他的故事?

换手率提升两大原因

基金换手率反映了基金买卖股票的频繁程度,这不仅和基金规模、申赎情况有关,也和基金经理投资风格、投资能力有关。

天相数据显示,近年来,权益类公募基金规模逐步增长,截至今年二季度末已超4.4万亿元。越来越多的居民财富涌入公募基金市场,从股票型基金、混合型基金的持有人结构看,上半年个人投资者持基比例环比分别提升5.43、0.26个百分点,对基金产品的影响愈加提升。

“上半年我们基金在几次大跌中遭到了基民大幅赎回,因此被动卖出了不少股票。同时,无论业绩好坏,都会有资金选择加仓或落袋为安,这对基金的股票持仓是有一定影响的,这也是为什么有些基金选择了限额或暂停申购。”沪上某基金经理说。

格上财富高级研究员张婷认为,今年新成立基金的规模增加,优秀基金的吸引力增强,很多投资者将一些表现不太好的基金赎回,买入吸引力更强的基金,也会导致部分基金换手率被动提升。

除了客观申赎因素影响外,张婷表示,当前市场结构性机会明显,一些操作偏灵活的基金经理会选择主动调仓换股,从而加大换手率。

绩优基金“长情”优质标的

尽管基金整体换手率在提升,但今年业绩优异的基金产品在该数值上却不算高。以上半年净值增长率前20名的基金来看,基本上都是医药主题类基金,且75%的基金换手率低于2倍,更有8只换手率不足1倍。

医药板块作为机构资金较为“长情”的板块,在今年的疫情催化及基本面数据好转的双重利好下表现出彩,带动相关基金霸屏涨幅榜。一些基金经理直言,尽管生物医药个股分化较大,且部分优质标的估值不低,仍看好其长期投资价值,板块中有不少值得长期投资的优质股,对于主投医药的主题型基金来说尤其如此。

不仅限于医药主题基金,不少绩优基金上半年均做出类似选择。上半年净值增长率超50%的基金产品共计100只,换手率超5倍的产品仅有6只,45只基金低于行业平均水平的1.53倍。

实际上,今年上半年有个明显现象,即业绩盈利趋势较好或盈利稳定性较高的个股及行业表现较好,其中不乏涨幅翻倍甚至翻几倍的个股,这些个股长期投资价值相对也较高,这也是一些基金采用 “买入即持有”优质标的策略的原因。

从公司的角度来看,一些明星基金公司上半年的平均换手率尽管也小幅提升,但与行业相比相对较低,比如广发基金、兴证全球基金、睿远基金等在低持股周转率排行中较为靠前,且远低于均值。

持股周转率最低的20家基金公司

如何巧用换手率择基

值得注意的是,若剔除一些超100倍、超1000倍的极端值,目前主动偏股型基金换手率最高45倍,最低仅0.01倍,首尾差异仍然较大。

上海证券基金评价中心负责人刘亦千认为,除了客观的规模、申赎影响,从主观因素来看,换手率低可能代表基金经理具有长期投资理念,也可能意味着缺乏足够的投资能力,在市场变化时应对不足;高换手率基金有可能展现了其灵活的投资风格,乐于追逐市场热点变动,也可能反映出自身并未形成有效的投资风格,在市场变化中易于追涨杀跌。

若将此项数值应用到择基中,刘亦千认为,2015年来,各年度基金夏普比率与换手率均大致呈倒“U”型曲线关系,即随着基金换手率增加,基金夏普比率通常先升后降。这意味着,过低或过高的换手率均不利于基金业绩表现,唯有适中的换手率水平,能更大程度提升基金收益。

他认为,以2015年至2017年的历史数据看,在任意市场环境下,主动管理偏股基金的最优换手率水平若在 1.12倍至2.88倍之间,将更大概率带来基金的较优表现,基民可以此为参考。